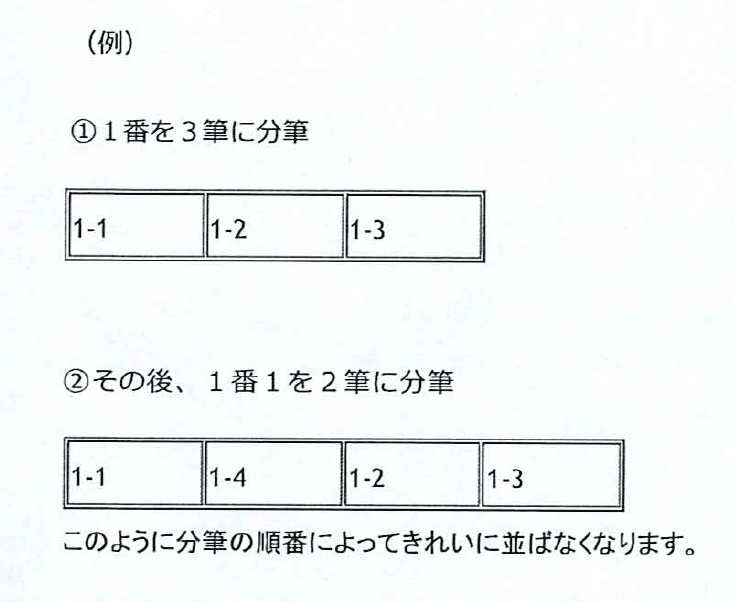

今回は不動産登記を、自分で行うために具体的にどのような書類が必要か説明をします。

どのような不動産登記によってそろえる書類が異なります。

不動産売買の登記に必要な書類

不動産を購入や譲渡によって取得した場合は、所有権移転登記のために以下の書類が必要です。

- (売主)登記識別情報通知(登記済権利証)、印鑑証明書

- (買主)住民票

- 固定資産税評価証明書

- 売買契約書

相続の登記に必要な書類

相続によって不動産を取得した場合も所有権移転登記となりますが、必要になる書類は以下の通り少し異なります。

- (被相続人)戸籍謄本、除籍謄本、改製原戸籍、住民票の除票(戸籍の附票)のいずれか

- (相続人)戸籍謄本、住民票

- 固定資産税評価証明書

- 相続関係説明図、遺産分割協議書など

相続の事実を証明し、遺産分割協議が合意していることを証明する必要があります。

贈与の登記に必要な書類

相続と贈与はいずれも所有権移転登記ですが、贈与による不動産の権利移動があったことを証明する書類が必要です。

- (贈与者)登記識別情報通知(登記済権利証)と印鑑証明書

- (受贈者)住民票

- 固定資産税評価証明書

- 贈与契約書、贈与証書

離婚に伴う登記に必要な書類

不動産を所有していた夫婦が離婚した場合、財産分与によって所有権移転登記が必要になる場合があります。

- (元名義人)登記識別情報通知(登記済権利証)と印鑑証明書

- (新名義人)住民票

- 固定資産税評価証明書

- 離婚協議書、財産分与契約書

- 戸籍謄本(離婚の事実を証明)

離婚協議によってその不動産の所有権移転登記をすることを証明し、なおかつ戸籍謄本を提出することで今回の登記は離婚が理由であることを証明します。

登記の事案によって書類が異なるので気を付けましょう。

執筆者:ちばPMA相続サポートセンター Y.S

どのような目的かによってそろえる書類が違うので注意しましょう。

2024.03.14

※上記、掲載内容は投稿時点でのものです。情報改定や法令改定等により、掲載情報が変っている場合がありますので、ご確認をお願い致します。