相続税の限界税率と実行税率を分りやすく解説

相続対策を行う際、まず始めに気になるのは、私達は相続税が発生するのか?発生するのなら幾ら位の税金がかかるのか?

この時に登場するのが限界税率と実行税率という専門用語です。

なぜ、同じ相続税を計算するのに呼び方が2つもあるのか?

その疑問に簡潔にお答えします!

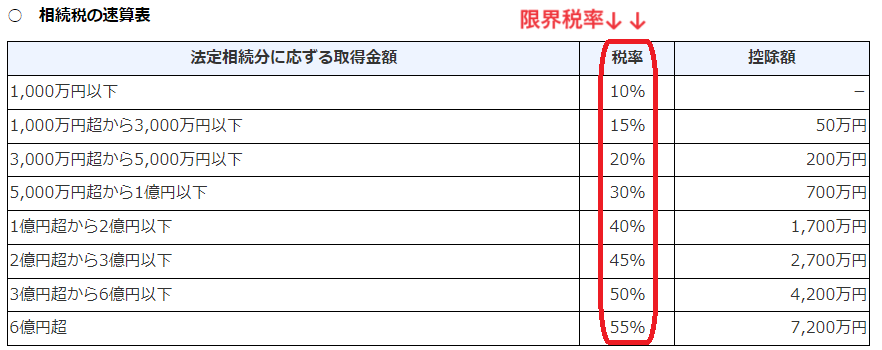

■限界税率とは

ズバリ国税庁が公表している相続する資産額に応じた速算表の税率のことです。

下記の国税庁が公表している相続税の速算表の税率部分のことを【限界税率】といいます。

要するに相続する資産額(課税相続評価額)に対して累進して増加する税率のことです。

■実行税率とは

法定相続分ではなく、実際に相続する相続財産(相続評価額)に対して、実際に支払った相続税の比率のことです。

例えば…

相続税が① 738万円で実際に相続で取得した相続財産(相続評価額)が② 8532万円だった場合

①÷②×100=実効税率 8.65%が答えです。

自分が相続した相続資産額に対して8.65%の相続税を払うことになるというリアルな数字です。

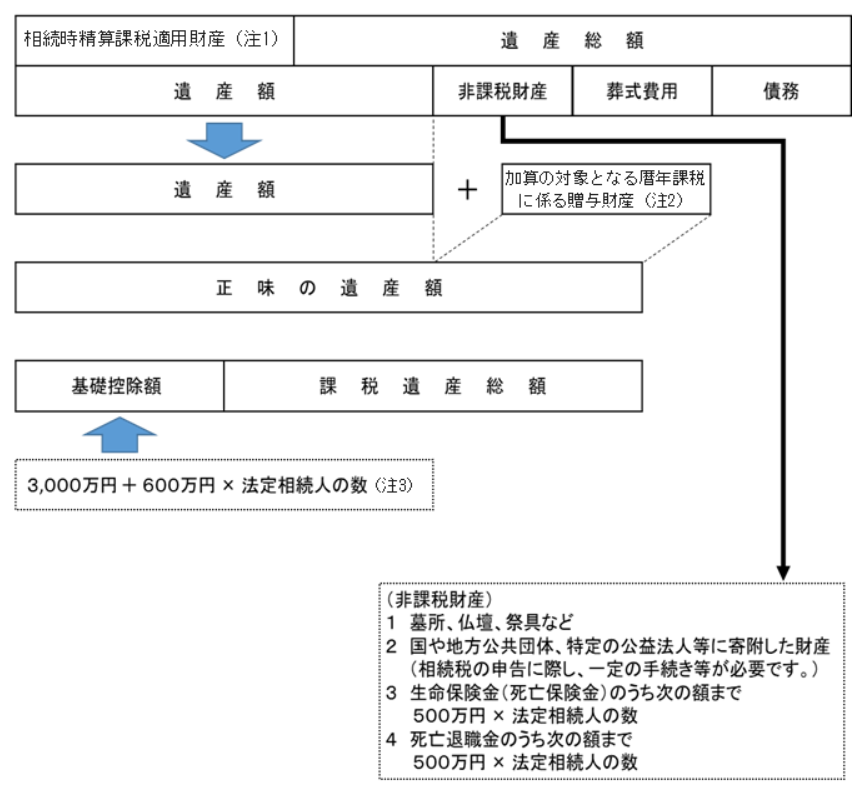

■相続税の計算フロー(国税庁ホームページ引用)

表の最下段にある基礎控除を引いた残りの課税遺産総額を法定相続分で分けた額に対して、限界税率表を基に相続税総額を計算します。

その総額を実際に相続人間で分割する割合で按分した相続税額が、今回紹介の実行税率です。

■相続税を払う人は全体の約9%ほどである。

基礎控除 3000万円+600万円×法定相続人数の額以下であれば相続税は発生しません。

例えば、父が亡くなり、相続が母と子供2人の場合

3000万円+600万円×3=4800万円の資産(相続税評価額)以下であれば、無税ということです。

執筆者:ISRコンサルティング管財 佐藤 浩之

日本の相続税計算は独特です。

海外では一律〇%やアメリカでは基礎控除が12億(連邦遺産税)もあります。

特に注意して頂きたいのが相続税の計算に使うのが相続税評価で遺産分割で使うのが時価評価額です。

特に不動産の場合には時価と相続評価の乖離が5倍以上するケースもある為、遺言で遺産の指定をする際や信託で残余財産の指定をする際には時価額で指定しないと後に大トラブルの原因になります。

また相続対策で時価を出す為に不動産鑑定(30万円~)を用いるのは費用の無駄使いです。

将来に向け変動する資産は不動産業者の査定平均額で十分なのです。2024. 4. 28

※上記、掲載内容は投稿時点でのものです。情報改定や法令改定等により、掲載情報が変っている場合がありますので、ご確認をお願い致します。