相続対策4段階の流れ

1.現状分析を行う

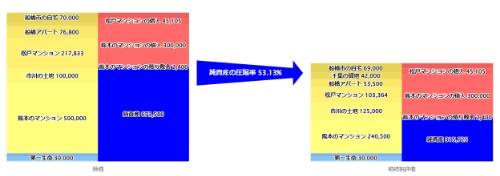

全ての資産の相続税評価額と時価額の一覧を作成し、節税、納税、時価と評価の乖離(資産圧縮)、法定相続分と遺留分額、収益性(ROA/ROE)の観点から現状を数値で把握します。 ※現状分析により遺留分額、時価額、相続税評価額、負債額、純資産額、相続税額等、全体像を数値で把握することにより、節税圧縮度や遺留分対策、納税資金の準備など各種対策のベースが掴めます。

※現状分析により遺留分額、時価額、相続税評価額、負債額、純資産額、相続税額等、全体像を数値で把握することにより、節税圧縮度や遺留分対策、納税資金の準備など各種対策のベースが掴めます。

※資産を時価額と相続税評価額のBS(バランスシート)表記にすることにより、資産の圧縮率を把握することで、節税効果と資産組替等の指標になります。

※資産を時価額と相続税評価額のBS(バランスシート)表記にすることにより、資産の圧縮率を把握することで、節税効果と資産組替等の指標になります。

2.全ての課題や対策をリストアップする

選択するかしないかは後に取捨選択するとして、まずは対策の可能性がある項目を全てリストアップします。その中から重要度や緊急度、必要度合いなどを俯瞰して優先順位を付けて実行に移します。主な相続対策

不動産の評価補正小規模宅地の適用土地利用方法の改善による特例利用養子縁組生前贈与(暦年/住宅資金/教育/結婚・子育/相続時精算課税/おしどり)生命保険加入/生命保険信託小規模企業共済の利用法人化(弔慰金/法人保険と共済)墓地、墓石購入時価と相続評価の乖離差による不動産売却と購入簿価の低い不動産譲渡アパート等の建築や売却、購入賃貸空室損の改善と運営費の見直し減価償却を過ぎた不動産売却不動産の修繕、リフォーム、リノベーション遺言 [公正証書/自筆証書(法務局保管制度含む)/秘密証書]変動が多い資産の売却遺産分割協議の活用不動産問題の解決と活用(有効区割/境界/接道等)既存ローンの借換え任意後見契約家族信託名義預金と名義保険の解消死後事務委任契約尊厳死宣言公正証書3000万円特別控除利用空き家特例相続放棄と限定承認相続土地国庫帰属制度延納と物納検討

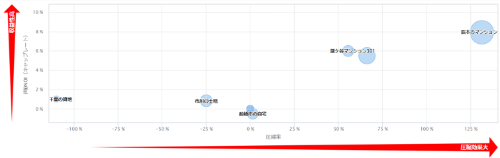

※全不動産の収益性高と時価と相続評価に圧縮高をグラフ化することで、どの不動産を優先的に処分・組換すべきかなどを一目で把握できます。

※全不動産の収益性高と時価と相続評価に圧縮高をグラフ化することで、どの不動産を優先的に処分・組換すべきかなどを一目で把握できます。

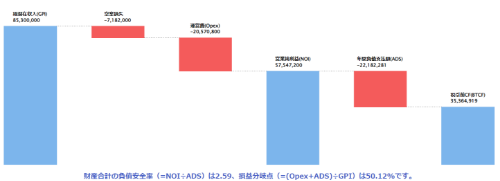

※賃貸アパートなどを所有している場合、総潜在収入ー空室損失額ー運営費ー借入返済額=税引前利益まで把握することでアパート本来の収益力を把握し、今後の対策に生かせます。

※賃貸アパートなどを所有している場合、総潜在収入ー空室損失額ー運営費ー借入返済額=税引前利益まで把握することでアパート本来の収益力を把握し、今後の対策に生かせます。※資産全体の収益性指標(ROA・ROE)を数値で把握することで全体の資産から生み出されている収益力が分かります。一般的な収益率を下回る場合には、何が要因で、どこを改善すべきかのベンチマークが掴めます。

3. 優先順位を決定しシミュレーションをしながら実行する

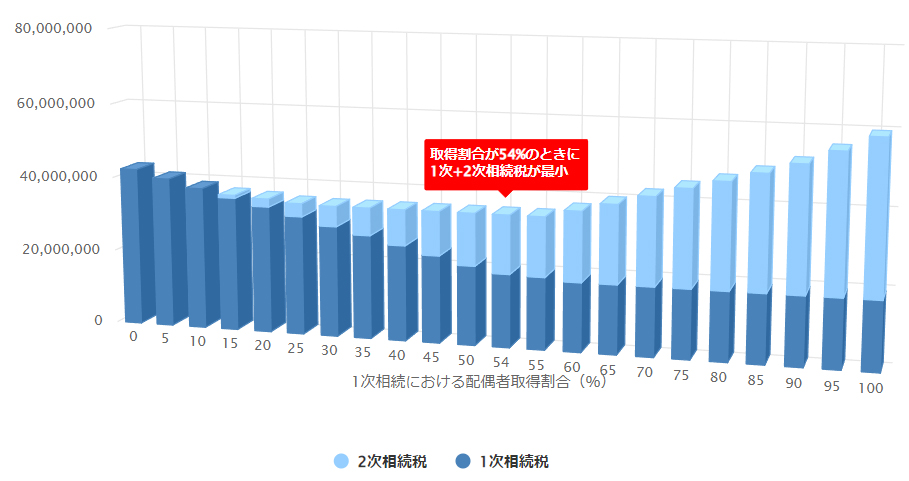

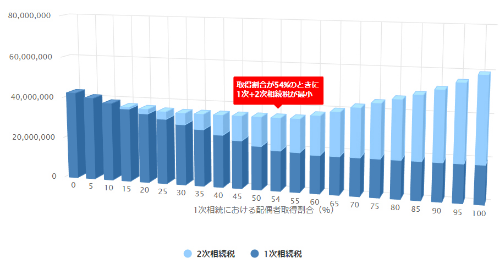

相続対策実行前の現状と、相続対策実行後のシミュレーションに加え、相続税、贈与税支払い後の財産変動を10 年先まで把握することで将来を見える化し、各種対策の全体像を掴みます。 一次相続と二次相続の合計で最も節税できる分割割合を把握することで、二次相続を予測した分割割合の検討と希望分割による節税対策等を検討できます。

4. 定期的(3年〜5年ごと)に資産の棚卸分析を行う。

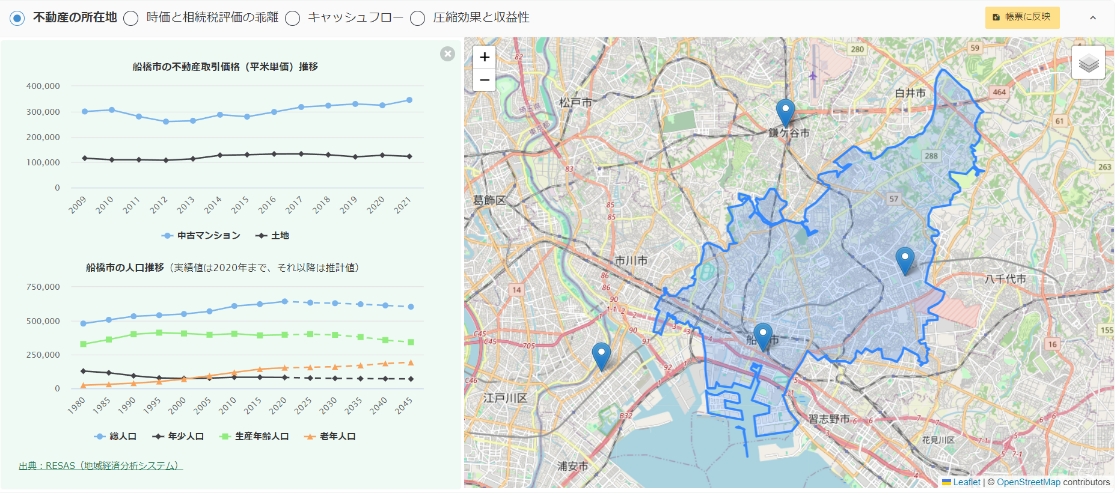

現在所有している不動産の位置情報と土地・中古マンションの相場情報や人口推移などを一つの画面で確認しながら、全体のマーケットを把握し各種対策に生かしていきます。

現在所有している不動産の位置情報と土地・中古マンションの相場情報や人口推移などを一つの画面で確認しながら、全体のマーケットを把握し各種対策に生かしていきます。

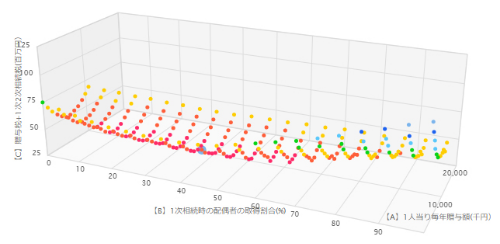

最適贈与(贈与税と相続税の合計額が、最も小さくなる贈与額)と限界贈与(贈与税と相続税の合計額が、贈与しなかった場合の相続税と同じになる贈与額)をシミュレーション数値で把握しながら最良な贈与を選択します。

最適贈与(贈与税と相続税の合計額が、最も小さくなる贈与額)と限界贈与(贈与税と相続税の合計額が、贈与しなかった場合の相続税と同じになる贈与額)をシミュレーション数値で把握しながら最良な贈与を選択します。