新規に土地を借りる又は貸す場合に設定する土地の賃料(地代)の相場はどの位なのか? また、客観的な基準を基にした概算式はあるのか?

この様な課題や疑問に直面している方は意外にも多くおられるのではないでしょうか。

借地料(地代)についてISRコンサルティングを運営している佐藤 浩之が解決します。

◆5種類の借地料(地代)算出法とは

① 固定資産税額法

地代=固定資産税+都市計画税の年額×〇倍とする簡易で解りやすい方法です。

住宅地:3倍~5倍 商業地:5倍~8倍ほどです。

※倍率は立地条件(駅距離/地形/道路付幅員/方位/地積/容積率等)を考慮して判断します。

② 路線価格法

地代=路線価格(国税庁)÷0.7(市場価格割戻率)÷0.9(公開競争価格割戻率)×料率

料率:住宅用地 2%~3%(年額) 事務所/店舗用地 4%~5%(年額)

※料率判定は①の立地条件から判断します。

③ 積算法

地代=土地価格×土地を運用した場合の期待利回り(一般的に2%前後)+維持管理費(固定資産税等)

※土地の価格は固定資産税評価額÷0.6(市場価格割戻率)÷0.9(公開競争価格割戻率)

※固定資産税評価額は路線価と違い行政側で地形等の立地条件を修正補正済となっている為、土地条件の補正を考えなくてもよい訳です。

④ 成約事例比較法

査定地の近隣(同駅と距離)類似(同類の地積、地形、容積率、用途地域)の売買成約事例を基に、㎡単価の平均値を算出し、査定地積を乗じて土地価格を求めます。

地代=査定価格×料率(住宅用地 2%~3%(年額)・事務所/店舗用地 4%~5%(年額))

※料率判定は①の立地条件から判断します。

⑤ 収益分析法

査定地の建築基基準法及び都市計画情報(用途地域、建ぺい率、容積率、道路/隣地/北側斜線、高度制限等)を調べ、最適収益建築物を予測します。

例)仮定収益建築物

木造2階建・1LDK×8部屋・賃料7万円/部屋・延床85坪・総建築費6,270万円・諸経費:総建築費×3%(188万円)

GPI(総潜在収入) 672万円/年

−空室損GPI×5%+雑収入GIP×2%=20.16万円

EGI(実行総収入) 651.84万円

−Opex(運営費)GPI×20%=134.4万円

NOI(営業純利益) 517.44万円

−固定資産税30万円

分配対象賃料 487.44万円

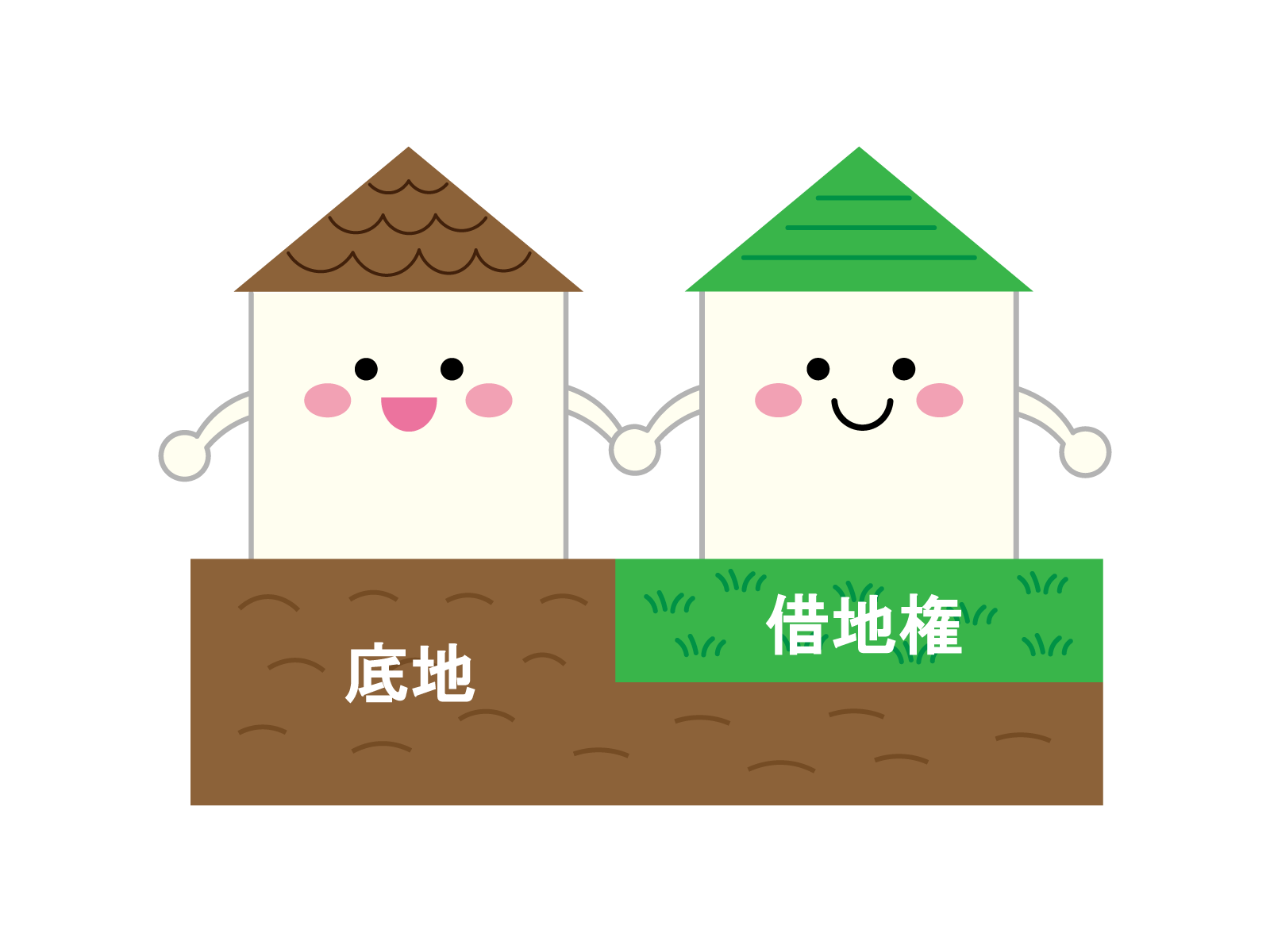

分配対象賃料487.44万円を路線価に記載の借地権割合で按分します。

借地権割合C(70%)の場合、487.44万円×0.3=146.23万円/年

最終的な地主の地代取分 146.23万円/年+固定資産税30万円=176.23万円

この方法は低層のアパート等なら一般の方でも大よその予測建築物が創造できますが、商業ビルや複合ビル等の規模となると階高や斜線制限判定など専門知識が必要になります。

執筆者:ちばPMA相続サポートセンター 佐藤 浩之

地代の判定は、この5種類のいづれかを用いてもいいでしょうし、複数の算定から平均値を出してもいいでしょう。

地代の算出法は法律で決まってるものはなく、あくまで各種の客観的基準を基に、地主と借地人との公平性を考えると共に、借地人の借地目的(居住用、収益用、事業用)などを考慮して総合的に判断すべきでしょう。 2024. 3.17

※上記、掲載内容は投稿時点でのものです。情報改定や法令改定等により、掲載情報が変っている場合がありますので、ご確認をお願い致します。

特典プレゼント付!PMA相続メルマガ登録はこちら