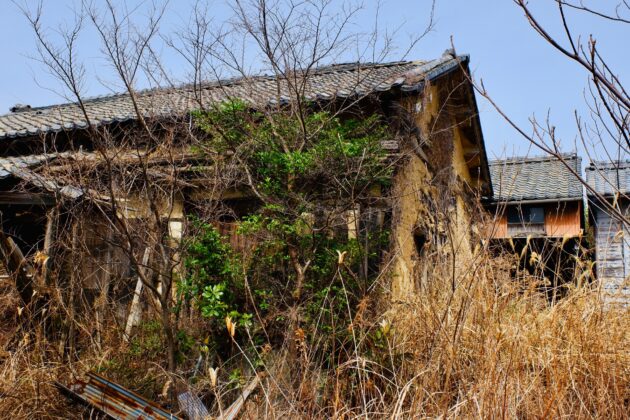

賃貸退去時に清掃は必要?

賃貸物件の引越しでは、退去後にハウスクリーニングがおこなわれます。プロの手できれいに掃除されるからと、自分では部屋を掃除する必要がないと考えている方も多いでしょう。しかし、実は退去前にしっかり掃除しておくと、いくつかのメリットがあります。なぜ掃除すべきなのか、その理由をご紹介します。

貸主や次に住む人への配慮

まったく掃除をせずに汚いまま退去することは、貸主や次に住む方への配慮が足りないといえるでしょう。今まで住んでいた物件に対しても感謝の気持ちを込めて、掃除をしてきれいな状態で引き渡すことをおすすめします。

敷金の返還を希望するなら掃除はマスト

賃貸物件に入居する時に払う敷金は、賃料の未払いや退去時の原状復帰のために使われるお金です。借りている時に家賃を払い、きれいな状態で退去すれば、一部の敷金が返ってきます。ただし、掃除をせずに汚い状態で退去してしまうと、ハウスクリーニングや原状回復のための修理費用が多くかかり、敷金が返ってこない可能性もあります。そのため、敷金を少しでも多く返金してもらいたいと考えているのであれば、なるべくきれいな状態で退去しましょう。

また、敷金ゼロの場合においても、ハウスクリーニング費用や原状回復費用を借主が負担することとなりますのできれいに掃除しておきましょう。

新居に引越しした際、掃除は必要?

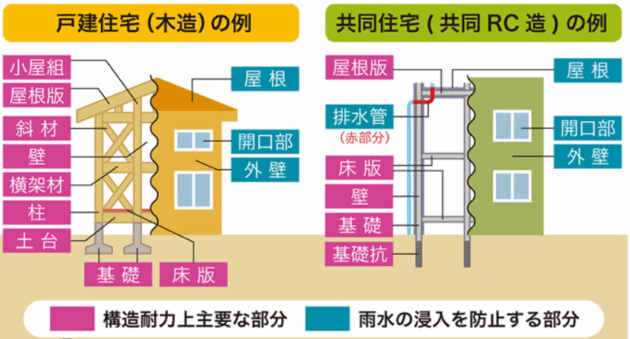

新居に誰も住んでいない、あるいはすでにハウスクリーニングされていたとしても、時間経過で汚れやほこりが溜まっている可能性があります。また、入居する前は荷物や家具がないため掃除しやすく、入居前の傷や汚れを確認しやすいものです。万が一傷があった場合は、記録として写真を撮影し退去時の原状回復義務がないことの証明に使用しましょう。掃除のほか、油はねシートやお風呂のくん煙剤など汚れを予防する処置もしておくことをおすすめします。

引越しの時はやることが多くて大変ですが、トラブルなく物件の退去をするためにも掃除をすることをおすすめします。掃除によって戻ってくる敷金が増えれば、新生活のために使えるお金も増えるでしょう。また、入居前の新居も掃除をしておくことで、きれいな状態を保ったまま生活しやすく、退去の時のトラブルも未然に防ぎやすくなります。

執筆者:ちばPMA相続サポートセンター M.H

入居時退去時ともに、傷や汚れの確認は必ず行い写真などで記録を残しましょう。退去時の原状回復のために必要な掃除や修理のために費用がかかる場合があります。25.7.17

※上記、掲載内容は投稿時点でのものです。情報改定や法令改定等により、掲載情報が変っている場合がありますので、ご確認をお願い致します。